又一家互联网保险代理商赴美上市,“AI+保险”前景几何

作者| 芳芳

来源 | 新经济观察团

人工智能正在逐步渗透并重塑我们的生活方式,无论是个人消费习惯还是企业运营模式,都在经历着深刻的变革。与此同时,AI技术也在金融领域,特别是保险行业中开辟了新的可能性,引发了资本市场的热烈追捧。

元保数科(北京)科技有限公司(以下简称“元保”)就乘上了这股东风,向资本市场发起了冲击。9月17日,主打 “AI+保险”概念的元保,向SEC递交了IPO的申请,拟在纳斯达克交易所上市。

作为一家成立于2020年的新兴互联网保险中介平台,元保主要是运用人工智能技术,为客户提供更为个性化且高效的保险解决方案。不过,从财务数据和市场现状来看,这家保险科技独角兽的上市之路并不平坦。

01

运用AI攻城略地,但陷入亏损困境

招股书显示,元保是一家在线保险分销商,通过与保险公司合作,由保险公司向消费者签发保单,根据保费的一定比例向元保支付佣金,作为保险分销服务的费用。此外,元保还为保险公司提供系统服务,优化保险产品的分销效率,并通过协助制作保险产品推广视频等方式获取一部分收入。

2020年,元保取得全国性的保险经纪牌照,名称为元保保险经纪(北京)有限公司,正式上线运营。凭借独特的“AI+保险”商业模式,元保通过AI科技定位于深耕普惠健康险市场,聚焦短期保险产品,并通过数字广告与移动互联网,将保险服务扩展至更广阔的地区。2024年上半年,元保理赔用户中来自三线及以下城市的用户占比超过70%,并且在医保外费用报销比例高达81%。

公开资料显示,元保创始人兼CEO方锐曾任网易集团副总裁,集团技术部负责人,在网易创立网易电商和网易支付并担任CEO,在网易有长达17年的工作经验,这也为公司的AI 业务发展打下了基础。

2021年3月,方锐带领团队打造了元保“智能保险大脑”,可以基于大数据和人工智能技术优势,为用户“千人千面”精准匹配保险产品。

在发展过程中,元保开发了大量模型,包括媒体模型、用户模型和产品模型。截至2024年6月底,元保共计开发出了超过4400个模型,覆盖了用户定位与获取、销售转化到售后服务等全服务链场景。其中包括媒体模型700多个,用户模型3000多个以及产品模型700个左右,分析用户的数据标签超过4300个。

正因如此,元保得到了资本青睐。2021年5月,元保宣布累计获得数百万付费用户,覆盖国内90%以上地区,完成近10亿C轮融资,由源码资本领投,凯辉基金及老股东山行资本、北极光创投、启明创投、SIG跟投,元启资本担任独家财务顾问,成为国内最快完成C轮融资的互联网保险平台。

招股书显示,按2023年首年保费计算,元保已成为国内人身险市场的第二大分销商,并且是国内人身险市场上最大的独立保险分销商。

随着业务扩张,元保的营业收入也水涨船高。招股书显示,2021-2023年,元保的营收分别为3.85亿元、8.50亿元和20.45亿元,营收增速也由2022年的120.78%涨至2023年的140.59%,实现了翻倍式的增长。但在进入2024年后,元保的营收增速大幅回落,今年上半年实现营收15.29亿元,同比增长58.70%。

在扩张市场份额的同时,元保也面临不少问题。公司在技术研发、市场拓展和客户服务方面的初始投入,短期内增加了公司的运营成本,导致连续亏损。

2021-2023年,元保的归母净亏损分别为12.18亿元、4.35亿元和3.33亿元。三年时间里,元保累计亏损达到19.86亿元。尽管2024上半年有所好转,实现归母净利润1.75亿元,但与此前的深度亏损相比,仍不能说完全摆脱了亏损困境。随着监管政策的收紧和市场竞争的加剧,元保必须在维持高速增长的同时,寻找有效的途径来改善盈利能力。

02

不重研发重营销,网上投诉频发

作为一家新兴的保险科技公司,元保不可避免地在营销层面进行了巨大投入,这也是导致亏损的重要原因。

招股书显示,2022-2024年上半年,公司的总运营成本和费用分别为8.66亿元、18.7亿元及12.14亿元,占当期营收分别为101.9%、91.4%及79.4%。同期,元保的销售与营销费用分别高达6.57亿元、14.62亿元及9.56亿元,在总运营成本中的占比分别达到了75.8%、78.2%、78.8%,三年累计费用达到30.75亿元。

与之相反,打着AI旗号的元保,实际上在研发方面十分吝啬。2022年到2024年上半年,元保研发费用分别为7843万元、1.29亿元、8979万元,在总成本费用中的占比仅为9.0%、6.9%、7.4%,不及营销费用的零头。

元保依靠大数据和技术手段来实现个性化营销,能够更细致地分析用户的行为习惯和偏好,因此可以更精确地向目标群体推送定制化的内容。然而,这种基于用户画像的精准营销方式,如果不加以妥善管理,很容易滑向另一个极端,即利用这些信息制造出看似贴心实则具有误导性的营销策略。

在网上公开投诉平台上,我们看到,元保正在承受着因此带来的大量投诉案例。诸如“首月0.1元”或“首月3元”等促销策略,这种策略看似优惠,实际上是在“诱导”用户在首月以极低的价格购买保险,之后的保费则恢复正常水平。然而,许多用户可能没有注意到后续保费的金额,或者没有意识到自己已经同意了自动续费功能,从而在不知情的情况下被扣除后续的保费。截至目前,相关“诱导投保”、“自动扣费”等投诉已累计超千条,给元保的公司声誉带来不小的负面影响。

而这种宣传方式,还有触碰监管红线的风险。早在2020年,原银保监会就“首月0元”、“首月1元”等欺骗投保人问题,对多家保险公司、经纪机构予以通报和处罚。2023年11月,金融监管总局发布《关于进一步做好短期健康保险业务有关事项的通知》和《关于短期健康险产品有关风险的提示》,新增对互联网销售平台的相关要求,要求各保险公司应当切实履行主体责任,加强第三方销售渠道管理。与此同时,提示保险公司,不应使用“保费低至(最低)X元”“每月X元起”“保障高至(最高)X万”,以及“低至(最低)”“起”“高至(最高)”等词汇进行不当宣传。

而从元保的用户数据来看,这种营销策略目前也只能为其吸引短期客户,长期客户留存度很低。

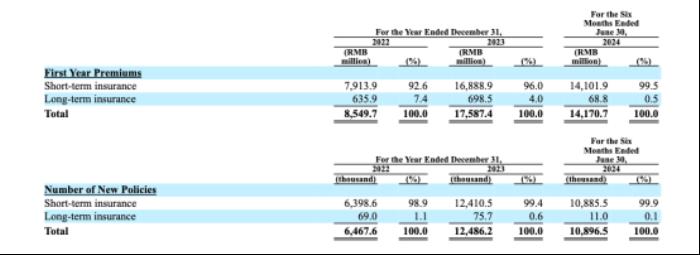

2022-2024年上半年,元保的长期险首年保费收入分别为6.36亿元、6.99亿元、6880万元,分别占其保险分销服务收入的7.4%、4.0%和0.5%,短期险的收入占据了绝大多数份额。同时,长期险的新保单数量分别为6.90万、7.57万、1.10万,分别占新保单总数的1.1%、0.6%和0.1%。可见目前的营销策略虽然能在短期内吸引大量用户,但是否能将这些用户转化为长期的忠实客户仍然是一个疑问。

03

大客户集中性过高,短期产品占比超99%

凭借先进的技术和独特的商业模式,元保在短时间内实现了显著的增长,成为行业内的佼佼者之一。然而,在高速发展的背后,也暴露出了若干结构性问题,其中最突出的,就是大客户高度集中。

根据公开数据显示,元保在2022年至2024年上半年期间,前三大客户贡献的收入比例分别高达69%、56%和61%。这意味着元保的收入来源主要依赖于少数几家大客户。这种高度集中的客户结构,对于任何企业来说都是一种潜在的风险。

从财务稳定性角度来看,高度依赖少数客户,意味着元保的收入极易受到这些大客户的业务变动影响。如果某一主要客户因自身经营问题而减少合作,甚至转向竞争对手,元保的收入将直接受到冲击。此外,大客户在谈判中往往占据优势地位,可能会要求更优惠的价格或条款,这无疑会进一步挤压元保的利润空间。一旦这些大客户对服务或产品提出更高的要求,元保不得不投入更多资源来满足客户需求,同样会增加公司的运营成本。

另外,客户集中度过高也增加了客户流失的风险。即便只是失去其中一个大客户,也会对元保的整体业务造成重大影响。由于这些大客户在元保的收入结构中占有重要位置,任何变动都可能导致公司面临严重的财务压力。这种依赖性使得元保在面对客户关系维护时处于被动地位,一旦客户关系出现问题,公司将面临巨大的不确定性。

元保也在招股书中坦言,公司与保险公司的合作通常不具有排他性。如果保险公司发现对其服务不满意,或者认为元保的服务无法提高其盈利能力,或存在终止与其合作的情况。

与此同时,元保的营收结构也存在类似问题。短期保险产品在整体营收中占比过高,是元保面临的另一挑战。根据招股书内容,2022-2024年上半年,元保的短期保险产品首年保费在总保费中的所占的比例分别达到92.6%、96.0%、99.5%。

短期保险产品以灵活性和易于销售的特点吸引了大量消费者,尤其是在初次接触保险服务的用户群体中。这类产品虽然能够迅速带来收入,但由于其续费率较低、用户忠诚度不高,长期来看并不利于公司的可持续发展。此外,短期保险产品的利润率通常低于长期保险产品,这意味着尽管元保的营业额在增长,但如果不能有效地将短期保险用户转化为长期保险客户,其盈利能力一定会受到限制。

结语:

对元保来说,公司要想实现真正的可持续增长,还需要在优化成本结构、增强用户粘性以及提升服务质量等方面下功夫,最终赢得资本市场的长期认可。

而即便上市成功,也并非元保的终点。此前已经上市的互联网保险类企业,如被称为“纽交所保险科技第一股”的水滴公司,上市3年时间股价下跌超90%。截止目前,其股价为1.16美元/股,已经接近1美元退市警戒线。

这背后,原因颇多。一方面是踟蹰不前的互联网保险渗透度。数据显示,目前国内互联网保险的渗透率仅为10%左右,远低于电商行业接近50%的渗透率;另一方面,互联网保险行业已进入强监管阶段,《互联网保险业务监管办法》、《关于进一步规范保险机构互联网人身保险业务有关事项的通知》等三令五申之下,试图钻空子式的盈利路子早已被堵上。

无论是水滴还是元保,都需要在场景和流量红利被消耗完之后,回归到服务与产品的竞争上。而更年轻的元保,在这条路上或许会面临更多挑战。

原文标题:又一家互联网保险代理商赴美上市,“AI+保险”前景几何

- 免责声明

- 本文所包含的观点仅代表作者个人看法,不代表新火种的观点。在新火种上获取的所有信息均不应被视为投资建议。新火种对本文可能提及或链接的任何项目不表示认可。 交易和投资涉及高风险,读者在采取与本文内容相关的任何行动之前,请务必进行充分的尽职调查。最终的决策应该基于您自己的独立判断。新火种不对因依赖本文观点而产生的任何金钱损失负任何责任。

热门文章

新火种 2024-10-31

新火种 2024-10-31