10年超10轮融资,又一家自动驾驶公司即将在港交所上市

作者 | 褚万博

编辑 | 章涟漪

不知道股票市场还能塞得下多少家自动驾驶公司?

最近一段时间,国内自动驾驶行业IPO的敲钟声不绝于耳,文远知行、地平线……眼看着又要有一家初创公司好事将近了:

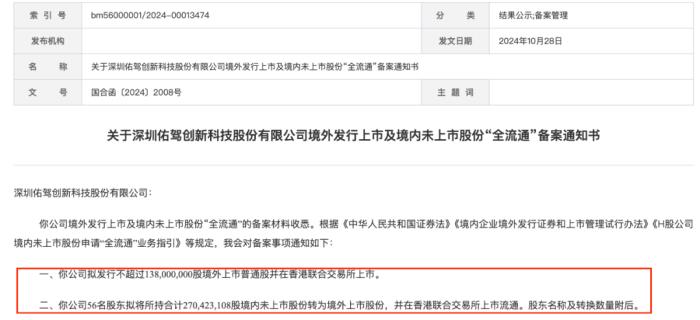

佑驾创新,又名MINIEYE,10月28日在中国证监会获得境外上市备案,拟在港股发行不超过1.38亿股境外上市普通股。

同时公司56名股东拟将所持合计约2.7亿股境内未上市股份转为境外上市股份,并在香港联合交易所上市流通。

至此,这家成立10年之久的自动驾驶公司,迎来了其发展历程的关键节点。

在此之前,佑驾创新的招股书已经提交给港交所。招股书显示,佑驾创新业务涉及面颇广,包括智能驾驶、智能座舱以及部分车路协同业务。

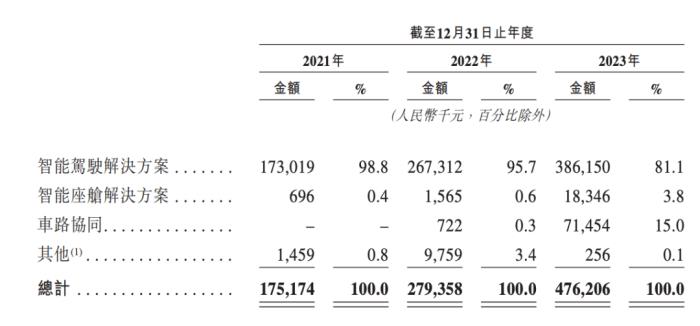

其3大业务板块,在2021-2023年分别为其创造了1.75亿元、2.79亿元、4.76亿元的营收,年复合增长率超过64%。不过,因为毛利的长期低位运行,以及研发上的不断加注,佑驾创新的亏损压力也不小。

数据显示,2021-2023年其净亏损分别为1.4亿元、2.2亿元及2.07亿元。

而截止到去年年末,佑驾创新账上的现金及现金等价物,仅剩不到2亿元,上市筹资,迫在眉睫了。

01成立10年的二线玩家

对比我们前文提到的诸如文远、地平线等等,佑驾创新在业内的存在感并没有那么强烈,早期的资本号召力以及后来的业务层面,基本可以定义为行业二线玩家。

公开信息显示,佑驾创新成立于2014年12月,属于自动驾驶第一波浪潮里进入者。公司定位中国领先的智能驾驶及智能座舱解决方案商,并于2021年拓展了部分车路协同业务。

佑驾创新创始人刘国清(图右)

佑驾创新的创始团队均为80后,其中,联合创始人兼董事长、总经理刘国清,本科毕业于华中科技大学,后于2013年获得新加坡南洋理工大学计算机科学博士学位。

根据招股书信息,其博士毕业后曾在南京车锐信息科技(主营车联网业务)担任总经理兼首席工程师职位。

另一位联合创始人兼副总经理杨广,同样毕业于华中科技大学,主要负责佑驾创新智能驾驶解决方案业务以及生产、制造、质量管控等业务。

除此之外,创始团队中的周翔以及王启程,分别毕业于东南大学及清华大学等国内知名院校,拥有专业的技术背景及管理经验。

不过,这样的团队履历相比其他人均“天才少年”的头部自动驾驶公司来说,可能并不够看,尤其是在资本眼里不够看。

招股书显示,自成立至今,佑驾创新进行了超10轮融资,累计融资金额为14.48亿元人民币,截止到最后实际可行日期,还有1.94亿元融资没有动用。

成立10年仅靠这点融资显然是不够的,在这个过程中,佑驾创新在商业上也取得了一定的回报。

数据显示,2021-2023年,佑驾创新分别创造了1.75亿元、2.79亿元、4.76亿元的营收,年复合增长率超过64%。

佑驾创新各业务营收占比

其中,主要的收入来源是智能驾驶解决方案业务,三年中的收入分别是1.73亿元、2.67亿元、3.86亿元,长期占总营收比重8成以上。

增长显著,毛利率也在逐步改善,2021-2023年其毛利率分别为9.7%、12%以及14.3%。

尽管如此,这样的毛利率仍然是一个长期低位运行的状态,很大程度上是因为佑驾创新的原材料及耗材的采购成本太高,长期占据其营收的七成以上。

支出方面,佑驾创新在研发支出上对比其他自动驾驶公司并不算多,但相对营收占比也算高强度投入。2021-2023年其研发支出分别为8220.1万元、1.39亿元和1.50亿元。

所以最终落到亏损上,总体是一个扩大的结果,2021-2023年间,佑驾创新年内亏损分别为1.40亿、2.21亿、2.07亿元,累计亏损5.68亿元。

而截止到2023年年末,其账上的现金及现金等价物,截止到去年年底仅剩1.98亿元人民币。

02汽车智能化的“3栖”玩家

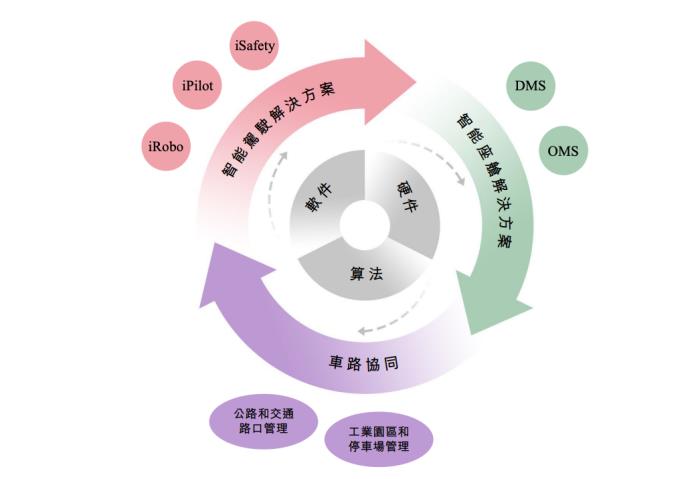

如上文所说,佑驾创新的主要业务分为3大板块,分别是智能驾驶、智能座舱以及部分车路协同业务。

佑驾创新业务板块

其中智能驾驶业务是其最先布局,也是目前产生正向商业回报的大头。

在布局节奏上,佑驾创新采取的是渐进式的自动驾驶路线,从低阶的L2基础ADAS功能起步,最终产品组合涵盖了从L0-L4级智能驾驶的组合解决方案,可满足不同场景和车型的需求。

并且在算法上布局了从感知到决策的全栈自研,可满足市面主流的SoC芯片部署。

智能驾驶产品布局

具体到产品上,成本及功能从低到高分别有基础的iSafety,具备AEB、TJA、ICA、ACC、LKA、 FCW、LDW等L2级ADAS功能;

L2+的产品主要是iPilot智能驾驶解决方案,可提供从主动安全到高速领航等功能,目前正在开发iPilot 4版本,最终将在80TOPS的计算芯片上实现城区领航功能。

L4的产品方案iRobo,首款产品是无人驾驶的Robobus,预计将会在今年交付。

佑驾创新无人驾驶小巴

整体来看,佑驾创新的智能驾驶解决方案更多的是类似大疆的极致性价比路线。招股书显示,自2024年1月1日起直至最后实际可行日期,佑驾创新同12家整车厂合作围绕17款车型开展定点项目的持续开发,同期佑驾创新的方案累计在22家整车厂的60款车型上实现了量产。

智能座舱业务上,佑驾创新主要布局的是与视觉相关的DMS和OMS系统,自2024年1月1日起直至最后实际可行日期,该已与8家整车厂就18款车型的智能座舱解决方案开展持续的定点项目,并与9家整车厂就30款车型进行了量产。

最后则是车路协同业务。这方面的布局可能与其创始人团队早期的车联网公司经历有关,招股书显示,该业务在2022年产生商业回报,并在2023年创收7000多万元,占到同期营收的15%。

截止到最后实际可行日期,佑驾创新已经在中国范围内已参与13个典型车路协同项目。

03上市股份“全流通”,寻求快速上市

在佑驾创新的证监会境外上市备案文件中,有一个细节是我们此前比较少遇到的:

境内未上市股份“全流通”。

佑驾创新境外发行备案文件

也就是说,除了IPO将要发行的不超过1.38亿股境外上市普通股,内部股东所持的境内人民币股份(内资股),也将转化为H股交易在境外市场发行流通。

这里补充一个信息,所谓的“H股全流通”,是指在内地注册的企业赴港上市,其中部分限制流通的境内未上市股份(包括境外上市前境内股东持有的未上市内资股、境外上市后在境内增发的未上市内资股以及外资股东持有的未上市股份)也可以到港交所上市流通。

这项规定在2019年出台,在此之前,国内企业赴港上市,除非采用红筹架构,否则始终会有一部分内资股无法投入市场流通。

也因为如此,一定程度上使得寻求上市的内地注册企业的IPO估值和募资规模受到影响。

而采取H股全流通之后,相比红筹架构,一方面可以减少架构变动而付出的时间精力和资金;另一方面也能让企业的股票流动性、IPO估值以及募资潜力得到释放。

这就是佑驾创新现下需要的东西,兜里的资金不多了,上市之路要快,募集资金要尽可能的多,才能在未来残酷的竞争中求得一线生机。

佑驾创新如此,更多排队等待进入股票市场的二线自动驾驶玩家们,亦是如此。

原文标题:10年超10轮融资,又一家自动驾驶公司即将在港交所上市

- 免责声明

- 本文所包含的观点仅代表作者个人看法,不代表新火种的观点。在新火种上获取的所有信息均不应被视为投资建议。新火种对本文可能提及或链接的任何项目不表示认可。 交易和投资涉及高风险,读者在采取与本文内容相关的任何行动之前,请务必进行充分的尽职调查。最终的决策应该基于您自己的独立判断。新火种不对因依赖本文观点而产生的任何金钱损失负任何责任。

热门文章

新火种

2024-10-31

新火种

2024-10-31