阿里云的野心,转让给了AI

撰文| 郝 鑫

编辑| 吴先之

“充值办会员”是Tony老师的杀手锏,理发店项目的原价与会员折扣价总能让消费者慷慨解囊,更何况储值金额越高,赠送的额度和折扣力度也越诱人。

如果将这种商业模式套用到前沿又极客的云与AI,Tony老师摇身一变为云厂商,而那些薛定谔回应的AI公司,则成了财大气粗的消费者。

智谱、月之暗面、Minimax、百川智能、零一万物等AI初创公司都经历了多轮融资。高达数百亿人民币的估值,仿佛梦回预制菜。

这些AI初创公司从云厂商手里仅能拿到一部分现金,余下部分只能以云额度消耗,如同剪了最fashion的发型后,怒存十几个小目标。

对于云厂商而言,“现金+云额度”的组合方式参与投资,是笔稳赚不赔的买卖。一方面推高了标的的价值,又增加了一位云大客户,做厚收入。另一方面,无论AI公司兴亡与否,云厂商都能从云额度中回收一部分款项。

而对于标的公司来说,存储的云额度既降低了模型训练推理成本,也通过兑换估值提升其在牌桌上的赢面。

“我用的云是阿里云”

大模型浪潮来了以后,阿里云有两大爱好:推销充值卡和找代言人。

作为一名专业的Tony老师,推销要讲究策略,不能上来就空手套白狼。于是,阿里云开始执行先下饵料后收网策略。

从去年到现在,以阿里相关名义的投融资共发生了六笔,所披露金额达135.4亿元人民币。短期内,这是一笔“远火解近渴”的买卖,阿里害怕错过未来机遇而选择现在以投资的方式押注,AI公司则获得原始启动资金,迅速占领市场晋升为独角兽行列。

(光子星球制图)

阿里出手后的金额和投后估值高得吓人,本质上是一种左手倒右手的戏法。其承诺高价入手AI公司,实际上是给AI公司推销办卡。卡里包含两部分预支额度,一部分是云计算的可支配额度,只要上述公司及其客户在阿里云上产生消耗,存在账户上的云额度立即被划走,打到阿里账户转变为了新的收入。剩下的部分才是阿里真金白银给出去的钱,也是AI公司能够用作日常经营的金额。

有消息称,阿里投资月之暗面的8亿美元中,有近一半属于云的信用额度。若参考上述标准,一半投资一半云额度,阿里实则一共才掏了不到70亿的银子。通常情况下,结算和打款是分周期进行的,有可能出现AI公司账上还没收到钱,却要先打钱支付阿里云的景象。

一通操作下来,看似AI五小虎、六小龙势头强劲,但到目前为止,关于AI方面的收入主要局限于云领域,即企业在云上训练和运行大模型。在云业务之外,投资回报收益更多是定性而非定量,还难以用具体数字来衡量。

截至目前,阿里主动向外界披露完成投资控股的公司只有月之暗面。其2024财年报告中明确指出,向月之暗面投资了约8亿美元,购入了约36%的股权,强调“这是一笔月之暗面的优先股投资”。另据视觉中国公告披露,阿里目前共持有智谱2.18%股份。

或许是基于36%这个数字,月之暗面的创始人杨植麟成为了阿里云最紧俏的代言人。

杨植麟下面的员工充满了疑惑,自家平常不愿意露面的老板,莫名其妙地出现在了机场大屏上,醒目的几个大字写着:“我用的云是阿里云”。

明星AI公司当家话事人成了阿里云的“最佳BD”,阿里云官方点名月之暗面有两次。一次是在发布2025财年Q1业绩后,杨植麟巨大的个人海报上写着:“阿里云的算力和大模型服务平台助力月之暗面提升模型推理效率,加速Kimi智能助手实现技术突破”。

还有一次是还没过新鲜劲儿的2025财年半年报,“月之暗面采用阿里云数据库,帮助智能助手Kimi准确理解用户的搜索意图,整合并总结来自多种信息源的数据,实现精准和全面的信息召回”。

同样的事情还发生在王小川身上,对他们而言,这是“政治任务”,不得不站台。只要杨植麟们的名字跟阿里云同时出现,就如同活字招牌,等同于在说:“大家都上车了,只剩你了”。

据阿里云方面表示,中国已有全国80%的科技企业和一半大模型企业跑在阿里云上。

阿里云仍未达预期

月暗们“刷卡”给不给力,还要看阿里云的财报。

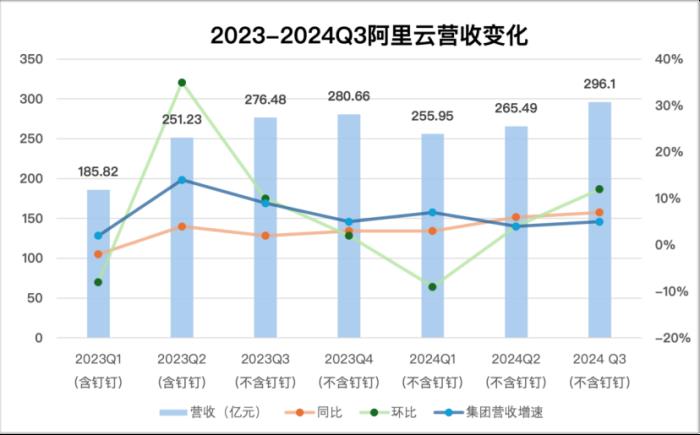

阿里2025财年半年报显示,截至2024年9月30日止季度,阿里集团收入为2365.03亿元,同比增长5%。其中,云智能集团收入为296.10亿元,同比增长7%。

把时间线拉长到去年,作为阿里的第二支柱性业务,阿里云自身营收同比增速一直低于集团营收增速,直到来到今年的Q2和Q3。很大程度源自于头部的AI公司,去年下半年训练最猛时期的订单压到了今年结算,还有像月之暗面一类公司,因为投资原因,才在今年由火山引擎转上阿里云。

(光子星球制图)

更为关键的转折点是2024年Q1,虽然呈现季度性环比大跌,但正是从该季度才开始体现阿里“聚焦公共云业务,加大投入AI基础设施”的效果。此前,阿里云利润增长的主要原因在于降本增效,官方说法是“主要由产品结构和运营效率改善所致”。

从今年Q1开始,利润增长主要驱动力转变为AI和公共云。也就是阿里云着重宣传的“公有云实现双位数增长,AI相关产品收入连续五个季度三位数增长”。体现在财报上是营收和利润的双增,从2024年Q1到Q3,阿里云收入从255.95亿元增长到296.1亿元;经调整利润从14.32亿元增长到26.61亿元,较去年同比增长了89%。

不过,这仍未打破阿里云长期以来营收个位数增长的现状。对AI所带来云收入,阿里是寄予厚望的,其管理层此前宣称:“2024年下半年云业务增速将回归到双位数”。

AI带来的能量尚未完全释放,下一个季度阿里云营收大概率还是保持上涨态势,但能不能突破两位数仍是未知。潜力还是有想象空间,同样三季度报,隔壁谷歌云业务增速35%,营收刷新二季度突破100亿美元所创的单季最高记录,利润同比增长超六倍。

阿里云等待回血

放在国际上,阿里也是特殊的存在。大模型开源、闭源两手抓,投资和自研同步ALL in,同时大搞AI和云基建。

阿里云带有扩张和激进性质的战略,令其占有强势话语权的同时,也埋下了隐患。

财报直观呈现是账上自由现金流的断崖式减少。2024年Q1,阿里云自由现金流为153.61亿元,同比减少52%;来到Q2,自由现金流为173.72亿元,同比下降56%;最新Q3财报,其自由现金流为137.35亿元,同比减少70%。

粗略算下来,截至目前,阿里今年已经撒了700多亿重点投入到云相关基础设施建设上。这还只是打底,不包括对大模型和AI产品的升级,以及对电商、物流等其他业务AI化的改造。

对阿里云来说,正常的资本投资分为两类,分别为技术基础设施投资与用于设施和其他领域的投资。按照其战略部署和大趋势,资金投入将继续扩大,资金投入所造成的缺口必须靠更大规模的用云量和收入来填补。

终归绕不开市面上的大模型公司,据了解,头部的AI公司大模型训练、推理消耗了阿里云的大头。现阶段,某种程度上,阿里云的营收变化就是当下中国AI发展的晴雨表。从各个季度来看,环比增长的波动性较大,说明消耗云库存具有不稳定性。转换O1推理新范式的入场券已经高不可攀,随着越来越多AI公司放弃模型预训练,投入到应用的怀抱,对云的需求性也会随之下降。

欲从投资中回血也是困难重重,投资者所剩耐心越来越少。OpenAI已经踏入了寻求商业化目标,在技术和产品上妥协的道路。谷歌的CEO桑达尔·皮查伊认为,“对AI领域投资不足的风险远远大于过度投资”。把钱放在别人口袋里的阿里,未来亦有相同的忧虑。可能就在不远处,新一轮的加价又要打响。

AI公司含着“金汤匙”出生,在资本的遮羞布下成长,自造血的能力有待考察。一荣不一定共荣,一损俱损已经出现了苗头。微软新一季财报会透露,OpenAI的亏损开始对其利润产生实质性影响,下一季度预计亏损15亿美元左右。

刚经历过业务剥离,战略重新定位的阿里云,才逐渐呈现复苏迹象。要想冲击两位数增长,短期内,经不起折腾了。

原文标题:阿里云的野心,转让给了AI

- 免责声明

- 本文所包含的观点仅代表作者个人看法,不代表新火种的观点。在新火种上获取的所有信息均不应被视为投资建议。新火种对本文可能提及或链接的任何项目不表示认可。 交易和投资涉及高风险,读者在采取与本文内容相关的任何行动之前,请务必进行充分的尽职调查。最终的决策应该基于您自己的独立判断。新火种不对因依赖本文观点而产生的任何金钱损失负任何责任。

新火种

2024-11-19

新火种

2024-11-19