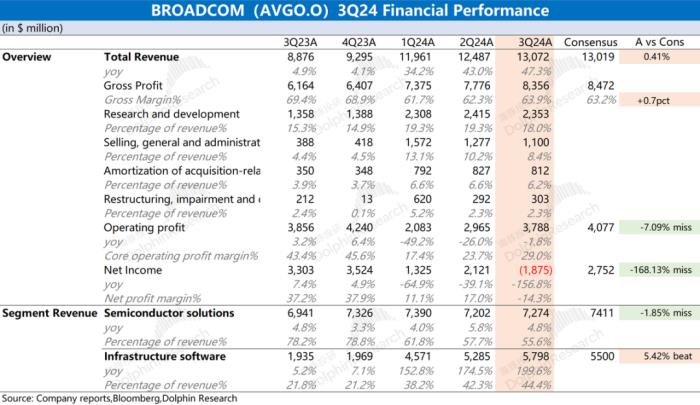

非货ETF继续狂飙!最新规模1.77万亿高增长32%,动漫游戏ETF回报近50%蝉联冠军,垫底者亏近30%

财联社9月29日(记者 周晓雅)随着9月最后一个交易日结束,ETF榜单再次洗牌。

一方面,前三季度首尾业绩差较半年度收窄。截至9月28日,非货ETF年内业绩首尾差达71.23%。领涨的动漫游戏ETF前三季度净值回报已回落至50%以内,而垫底的产品年内亏超27%。整体来看,年内净值回报为正的非货ETF占比不超过四成。

另一方面是非货ETF市场吸金效应仍旧不减。Wind数据显示,备受关注的非货ETF市场在今年前三季度基金份额净增超5000亿份,非货ETF市场最新总规模达1.77万亿元,较去年底的1.34万亿元增加32.09%。

“越跌越买”仍是市场的主旋律,上证科创50ETF年内已被净申购超500亿份,规模最大的沪深300ETF在第三季度被净申购超百亿份,最新规模超1200亿,医疗主题产品也被净申购较多。立足当下,如何布局下半年行情?多家机构也给出了最新观点。

动漫游戏ETF年内回报收窄至43%

三季度以来,A股市场整体回调,万得全A指数累计下跌超4%,期间的最大回撤超过9%。此前曾“一枝独秀”AI赛道,成为三季度回撤最大的非货ETF。

数据显示,3只中证动漫游戏ETF蝉联业绩冠军宝座,但三季度单季度均亏超20%。截至9月底,华泰柏瑞基金、华夏基金、国泰基金等3家公司旗下的中证动漫游戏ETF年内净值为回报依次为43.29%、43%、41.51%。

紧跟其后的是纳斯达克100ETF。虽然三季度也回撤超4%,但华夏基金、华安基金、国泰基金、广发基金旗下的纳斯达克100ETF年内净值会均超35%,分别为39.78%、36.92%、35.99%、35.98%。

整体来看,布局TMT、人工智能、国企等相关板块的ETF年内涨幅居前。除了前述产品以外,国泰中证全指通信设备ETF年内回报也超过35%,国泰中证沪港深动漫游戏ETF则是年内回报超过30%。

另外,富时中国国企开放共赢ETF、中证传媒ETF、标普中国A股大盘红利低波50ETF、中证云计算与大数据ETF等11只产品年内净值回报也超过20%。

而从今年三季度单季度表现来看,去年的“冠军ETF”——华夏饲料豆粕期货ETF再起攻势,单季度上涨20.95%,年内业绩回报也同步扭亏为盈为15.19%。大宗商品主题成为三季度的关键词,建信易盛郑商所能源化工期货ETF、国泰中证煤炭ETF在三季度分别涨14.5%、10.09%。

多只券商主题ETF也涨幅靠前,汇安上证证券ETF三季度涨9.11%、易方达中证全指证券公司ETF则涨8.53%。三季度20只涨幅超7%的非货ETF中,15只为券商主题ETF。

垫底ETF年内已亏超27%

截至三季度行情收官,非货ETF年内业绩首尾收窄至71.23%,287只产品年内获正收益,占比为34.79%,剩余的537只产品亏损。

其中,368只非货ETF亏超5%,214只产品亏超10%,62只产品年内亏超20%。曾是2021年的当红“炸子鸡”,新能源主题赛道产品年内收益垫底。9只亏损超27%的非货ETF中,7只为新能源赛道相关产品。

年内亏损最多的1只非货ETF为汇添富中证电池主题ETF,年内亏损27.94%;此外,富国中证电池主题ETF年内亏27.71%,工银瑞信中证稀有金属主题ETFETF年内亏27.53%。还有1只中证电池主题ETF和3只中证新能源ETF也亏超27%。

富国和华夏2家基金公司旗下的中证旅游主题ETF年内收益靠后,分别亏27.41%、27.23%。光伏产业、上证科创板新材料、新能源电池等相关主题赛道产品年内也亏损较多。

值得留意的是,年内亏损超20%的非货ETF多数是近三年以内成立的产品,因此近三年回报暂未出炉,但其中具有三年期业绩的产品,近三年均斩获正收益。比如国泰中证新能源汽车ETF年内亏超22%,但近三年净值回报仍超过20%。

而今年三季度单季度非货ETF表现同样也是涨少跌多,三季度净值回报为正的产品仅为173只,占比约在两成左右。

今年三季度净值回报垫底的多数为AI赛道产品。除了前述的4只动漫游戏ETF以外,还有中证云计算与大数据主题、中证线上消费主题、中证大数据产业等相关产品三季度亏损靠前。

年内基金份额增超5000亿份

自今年2月以来,非货ETF市场的每个月均获基金份额净申购,过去的三季度,非货ETF曾在8月单月份额增量超过1000亿份,随后在9月增量回落。截至9月29日,非货ETF年内基金份额增加5036.34亿份,非货ETF最新规模合计为1.77万亿元。

具体到单只产品,12只非货ETF上半年基金份额增超百亿份。其中,华夏上证科创板50ETF以508.55亿份的份额增量,成为年内“吸金王”。截至9月29日,该ETF基金份额达1016.4亿份,近期曾创新高至1019.5亿份;基金规模则为946.77亿元,继续向千亿关口逼近。

市场资金对非货ETF“抄底”迹象明显,数据显示,华夏上证科创板50ETF年内亏6.92%。另外,华宝中证医疗ETF、易方达沪深300卫生ETF分别被净申购307.34亿元、210.45亿元,前述产品前三季度净值均亏超10%,华宝中证医疗ETF也是今年三季度单季度被基金份额增量超百亿份的产品。

港股、半导体等主题ETF,以及沪深300、创业板等宽基产品今年前三季被净申购较多。以港股市场为例,华夏恒生互联网科技业ETF、富国中证港股通互联网ETF、博时恒生医疗保健ETF、华泰柏瑞南方东英恒生科技ETF等4只港股市场细分主题产品年内均被净申购超百亿份。

另外,华泰柏瑞沪深300ETF在今年的第三季度也被净申购超百亿,为133.95亿份,仅次于华夏上证科创50ETF。截至9月29日,华泰柏瑞沪深300ETF已突破1200亿关口,至1200.44亿元,基金份额为319.26亿份,年内增加122.25亿份。

而反观净申购榜单的另一端,前三季度被净赎回份额最多的是景顺长城创业板50ETF,上半年份额减少52.37亿份;鹏华创业板50ETF也减少30亿份以上。南方中证全指证券公司ETF、华夏中证5G通信主题ETF、广发中证传媒ETF、易方达MSCI中国A50互联互通ETF、博时标普500ETF、广发中证基建工程ETF被净赎回超25亿份。

风险偏好仍待回升

展望后期市场,西部利得基金经理季成翔认为,政治局会议后的政策预期逐步落地,后续进入政策效果观察期,期间内整体市场风险偏好不高,还需要等待数据验证。未来仍然有可能再次在稳增长方面有进一步的落地动作,当前仍然需要等待风险偏好回升。

“若市场机会出现,我们更倾向于科技成长类行业机会。”他表示,目前处于降息周期之中,若经济逐步企稳,对于科技成长类行业/板块可能更有利。当前TMT相关行业的拥挤度明显下降,和4-7月的情况截然不同,不必担心短期拥挤度大幅提升。

华夏基金经理徐猛认为,当前港股估值和风险溢价均呈现出明显的港股底部特征。业绩方面,以恒生科技指数为例,今年3月份以来盈利水平迎来持续上修。从更微观的角度来看,从互联网公司的业绩来看,多家头部企业的2023年一季报、二季报中,净利润和营收增速相对2022年年报均呈现边际向好趋势,很多公司的业绩表现超出市场预期。

当前,国内经济复苏已基本确认,政策环境支持平台经济、数字经济、民营企业,未来几个季度企业盈利有望持续环比改善。

国泰基金经理梁杏近期观点提到,当前市场可能还处在寻底的过程中,经济基本面会慢慢好转,尤其在政策不断释放的情况下,经济触底反转的概率还是很大。

“政策方面,后续有可能还会有各种政策持续释放和出台。流动性这块,美联储加息已经是强弩之末。当前大家所欠缺的还是做多的勇气和信心,其实我不觉得信心瞬间就能起来,或许在十月中下旬,会比十一前或者说十一回来,开始反转的概率要更大些。”

就游戏板块,她认为,今年游戏板块上涨的支持逻辑,主要是版号的发放、AIGC所带来的降本增效、以及政策面对于游戏文化出海和科技含量的肯定。当前游戏板块的最大回撤距离今年上半年高点已经超过40%,再加上亚运电竞项目引发的市场关注,游戏板块的性比价正在逐步体现,后续可分批布局游戏板块。

- 免责声明

- 本文所包含的观点仅代表作者个人看法,不代表新火种的观点。在新火种上获取的所有信息均不应被视为投资建议。新火种对本文可能提及或链接的任何项目不表示认可。 交易和投资涉及高风险,读者在采取与本文内容相关的任何行动之前,请务必进行充分的尽职调查。最终的决策应该基于您自己的独立判断。新火种不对因依赖本文观点而产生的任何金钱损失负任何责任。

新火种

2023-10-04

新火种

2023-10-04