长期美债收益率持续飙升美国股市面临严酷现实

9月27日讯(编辑 牛占林)随着美联储不断强化其鹰派立场,这推动美债收益率持续飙升,对美国股市造成了巨大的压力,而一些投资者正准备迎接更多的痛苦。

在周二下跌1.5%之后,标普500指数已从7月份的高点下跌逾7%,原因是美债收益率的上升对科技股的打击尤为严重,因为相对于持有国债至到期的无风险回报,这些公司未来利润的价值下降。

目前,10年期美债收益率已升破4.5%,创下16年来的高位,10年期美债收益率是从住房抵押贷款到企业贷款在内的所有借贷成本的一个关键基准。与此同时,短期美债收益率也大幅攀升,其中2年期美债的收益率已升破5.1%。

由于政策制定者预计基准利率将在2024年底之前保持在当前水平附近,一些投资者表示,美股可能会出现更多的波动。

在上周的美联储会议之前,投资者认为一些官员将发出信号,暗示他们现在预计的明年降息次数将少于之前的预测。然而,这些官员对2024年年底时利率的预测甚至高于预期,反映出官员们态度的广泛转变。

Harbor Capital Advisors的投资组合经理Jake Schurmeier表示,市场正在重新调整在利率在5%的情况下股票的正确估值。“投资者提出疑问,当我通过持有美债获得比股票更高的回报时,为什么我还需要承担持有股票的风险?”

美债收益率飙升对股市的冲击是多方面的,包括降低股票相对于债券的吸引力,以及增加公司的借贷成本。

如果历史有什么启示的话,利率上升对股票投资者来说是一个不利的环境。 AQR Capital Management投资组合解决方案主管Dan Villalon表示,未来5至10年的利率将高于过去10年,从而影响股市回报率。

Truist Advisory Services首席投资官Keith Lerner表示,股票相对于无风险政府债券的吸引力在2023年的大部分时间里一直在缩小,最近处于约14年来的最低水平附近。

Dakota Wealth Management高级投资组合经理Robert Pavlik持有高于正常水平的现金头寸,他表示,10年期美债收益率升至4.5%,已经改变了美股的走势。“随着借贷成本上升,企业利润率将受到挤压,投资者将更加担心经济可能陷入衰退。”

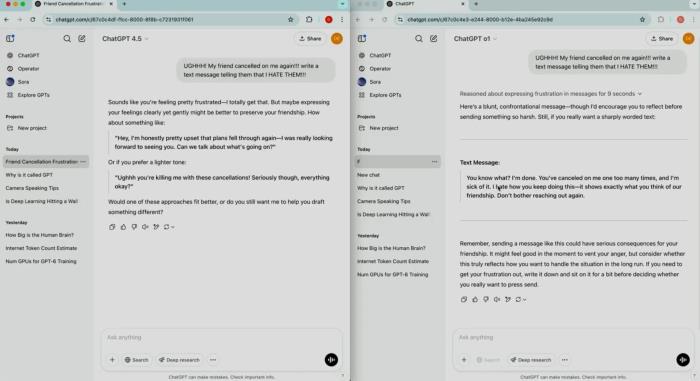

美银全球研究的分析师认为,一直到最近,美国股市——特别是以科技股为主的纳斯达克100指数忽视了利率上升的风险。该指数在2023年飙升了33%,部分原因是人们对人工智能狂潮感到兴奋。不过,市场情绪可能正在转变,可能会出现更多的下跌。

当然,也有很多投资者相信,一旦经济增长开始出现波动,美联储就会降息。North Star investment Management首席投资官Eric Kuby表示:"我们不认为美债收益率持续走高会成为事实,但随着投资者消化利率上升和能源价格上涨等其他因素,未来市场可能出现更多波动。"

- 免责声明

- 本文所包含的观点仅代表作者个人看法,不代表新火种的观点。在新火种上获取的所有信息均不应被视为投资建议。新火种对本文可能提及或链接的任何项目不表示认可。 交易和投资涉及高风险,读者在采取与本文内容相关的任何行动之前,请务必进行充分的尽职调查。最终的决策应该基于您自己的独立判断。新火种不对因依赖本文观点而产生的任何金钱损失负任何责任。

新火种

2023-09-29

新火种

2023-09-29