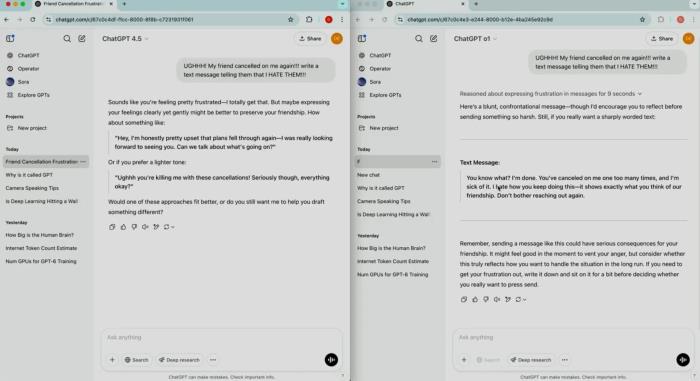

原银保监会副主席黄洪:唯有改革才能激活人身保险增长新动能

10月26日讯(记者 夏淑媛) “要激活人身保险增长新动能,开创高质量发展新格局,改革是唯一的出路”。10月26日,原银保监会副主席黄洪在出席2023第四届寿险业转型发展大会上表示。

在他看来,我国商业保险因改革而生、因改革而兴、因改革而强。他介绍:“40多年的发展实践证明,正是因为我国保险业始终把改革作为推动增长的动力,保费规模才能从改革开放之初的4.6亿元扩大到2022年的4.7万亿元,年复合增长率超过24%,成为国民经济中增长最快的行业之一。”

针对当前人身保险发展转型面临的挑战,黄洪表示:“外部环境的变化,确实会给保险业发展带来一定的困难,但根本原因还在行业自身没有持续加大改革力度,有些亟需的改革放慢了,甚至停滞了。”对此,黄洪提出五大发展建议:一要深化发展理念改革;二要深化体制机制改革;三要深化科技赋能改革;四要深化监管规制改革;五要深化经营方式改革。

我国商业保险因改革而生、因改革而兴、因改革而强

黄洪在演讲中指出,当下我国人身保险发展正处于转型发展的阵痛期,探讨如何激活人身保险增长新动能,开创高质量发展新格局,正当其时,意义重大。对此,他分享了个人的三点看法。

一是我国商业保险因改革而生。1949年10月20日,中国人民保险公司成立,标志着新中国以来我国保险业的新生。

1958年10月,在高度集中统一的计划经济体制下,由于风险主要由国家承担,保险作为市场经济下风险管理的基本手段,其功能作用无须发挥,因而,决定停办国内商业保险业务,中国人民保险公司也随之撤销。

1978年,十一届三中全会的召开,把全党工作的重心转移到社会主义经济建设上来,拉开了中国改革开放的大幕,掀起了改革开放大潮。在此背景下,1979年,中央决定恢复国内保险业务,中国人民保险公司重新设立。

“可以这么说,没有国家的改革开放,就没有我国商业保险的重生。”黄洪表示。

二是我国商业保险因改革而兴。黄洪介绍,从1980年复业到2017年首次成为世界第二大商业保险市场,我国保险业用了不到40年时间,就走过西方发达国家上百年才走完的历程。在过去40多年里,我国保险业实现由小到大的历史转变,正是在不断推动自身改革中逐步实现的。

第一阶段:市场体系改革(1981年~1990年),单一保险市场逐步发展成为多层次、多成份的保险市场。

1988年,平安保险在深圳成立;1991年,交通银行保险部组建中国太平洋保险公司,打破了中国人民保险公司独家垄断的市场格局。同时,业务种类由简易人身险逐渐拓展为保障程度更高的定期寿险、终身寿险和两全保险。

10年间,保险业保费规模实现从无到有的突破,从1981年的7.8亿元增长为1990年的151亿元,年均增速37%。

第二阶段:经营方式改革(1991~2000年),一方面是营销模式的改革;另一方面是分业经营的改革。

1992年,友邦保险上海分公司把个人代理模式引入中国,率先启动了从“坐销”到“行销”的改革,有效激发了市场需求。

1995年,首次颁布的《保险法》明确了分业经营的改革思路。1996年,中保寿险(中国人寿前身)从中国人民保险公司独立出来,开启分业经营序幕。

10年间,保险业保费规模实现百亿到千亿的量级突破,从1991年的236亿元增长为2000年的1603亿元,年均增速24%。

第三阶段:深化改革、扩大开放(2001~2010年),最具代表性的有保险公司股改转制和扩大对外开放。

2003年底,人保财险、中国人寿海外上市。此后,平安保险、太平洋保险也相继上市,推动了管理体系的现代化。

与此同时,随着中国加入世界贸易组织,保险业率先对外开放,将外资持股比例提高到50%,并在2004年12月放开外资寿险公司经营健康险、团体险、养老金与年金险业务。

10年间,我国保险业保费规模实现千亿到万亿的量级跃迁,从2001年的2109亿元增长为2010年的14528亿元,年均增速24%。

第四阶段:费率形成机制改革(2011~2020年)。2013年,为增强人身保险产品吸引力,经国务院批准,按照“放开前端,管住后端”的思路,开始分三步实现了人身险产品费率形成机制改革,让定价权回归市场主体,实现了行业发展和消费者权益保护的双赢。

10年间,保险业保费规模从2011年的14318亿元增长为2020年的45257亿元,年均增速14%。2017年,我国商业保险保费总量位居世界第二,向着世界第一的目标不断前进。

三是我国商业保险必将因改革而强。当前,我国正从保险大国走向保险强国,但保险业面临的形势较以往更加复杂和严峻。

既有经济下行压力带来的竞争加剧,也有人口出生率快速下降、老龄化进程不断加快以及家庭结构变化带来的风险和挑战,还有大数据、互联网、人工智能等技术蓬勃发展带来的冲击和改变。

这些变化对我国保险业发展形成一些压力,行业普遍感到茫然,路在何方?黄洪表示:“外部环境的变化,确实会对保险业发展带来一定的困难,但根本原因还在行业自身没有持续加大改革力度,有些亟需的改革放慢了,甚至停滞了。”

激活人身保险增长新动能,五大路径开创高质量发展新格局

在黄洪看来,我国保险业只有继续坚持改革,加快改革步伐,方能实现高质量发展。对此,他提出了五大建议:

一要深化发展理念改革。发展理念改革是思想的改革,是观念的改革,是最根本的改革。保险业有自身的发展规律,与银行业、证券业等相比,在盈利模式、行业文化、定价机制等方面有显著的差异。

保险业要彻底摒弃重规模、轻价值的粗放发展理念,要优化考核激励机制,树立价值思维,坚持效益导向。

要坚持回归本源,着重围绕消费者最关心、最需要的健康、养老等领域深化改革力度,不断提升保障水平和覆盖面,更好满足消费者多层次、多元化的风险保障需求。

要围绕基本医保目录外的医疗需求,加大健康险产品开发力度,坚决杜绝极短期化和违背精算原理的伪创新。要坚持“长期锁定、终身领取、精算平衡、互助共济”的原则推动养老险产品创新,避免与理财产品的同质化。

二要深化体制机制改革。黄洪指出,与发达市场相比,我国保险公司的盈利能力偏低,究其根源,主要在于体制机制有待完善。

以人均创利为例,2022年,美国联合健康集团人均创利23万美元,是我国大型保险公司人均创利(不含营销员人数)的5倍。

在黄洪看来,保险业要优化组织模式,打破传统的“全国、省、市、县、营销服务部”的公司架构,探索扁平化管理,减少管理层级,建立更加灵活、高效的管理机制,提高决策效率和执行力。

此外,要持续强化公司治理,加强大股东特别是控股股东行为规范,严格关联交易管理,不断健全激励约束机制。

三要深化科技赋能改革。黄洪强调,保险公司的经营基础是大数据,保险公司本质上也是大数据公司。

在他看来,保险业要加强大数据应用,提高数字化营销和服务水平,深入挖掘客户需求和市场信息,提供更加精准的保险产品和服务。加大生成式人工智能、量子计算、虚拟现实、区块链等新兴技术的应用,提高自动化程度和风险控制能力,优化客户服务体验,提升客户满意度。

四要深化监管规制改革。增强监管规则的前瞻性,围绕市场发展新变化和主要风险点,健全互联网保险业务、保险资金运用、负债管理等方面的监管制度。

完善精算监管制度,适时修订现金价值等规定,对分红险实施个人账户制管理,定期更新生命表、疾病发生率表等,进一步夯实创新基础。

加大保险市场监管力度,规范市场秩序,维护公平竞争和稳定发展。完善信息披露,确保消费者合法权益得到保障。

五要深化经营方式改革。主动适应新的形势,积极探索商业模式改革。要广泛运用互联网、移动互联网等新技术,改革过于依赖中介环节的商业模式,降低中间成本,让利于消费者。

要推动代理人队伍的职业化、专业化、精英化,下大力气推行独立个人代理人制度,建立适应独立代理人模式的管理制度体系,切实提升行业服务水平。

黄洪强调:“只有坚定不移地推进深层次改革,才能在复杂环境和世界变局中站稳脚跟。站在新时代的起点,保险业要坚持改革不停顿,努力实现从保险大国到保险强国的伟大转变。”

- 免责声明

- 本文所包含的观点仅代表作者个人看法,不代表新火种的观点。在新火种上获取的所有信息均不应被视为投资建议。新火种对本文可能提及或链接的任何项目不表示认可。 交易和投资涉及高风险,读者在采取与本文内容相关的任何行动之前,请务必进行充分的尽职调查。最终的决策应该基于您自己的独立判断。新火种不对因依赖本文观点而产生的任何金钱损失负任何责任。

热门文章

新火种

2023-10-27

新火种

2023-10-27