2023年上海半导体投融资规模586亿元,全国占比25.8%

·半导体行业在2022-2023前三季度投融资规模达到586亿元,全国占比25.8%;生物医药行业在2022-2023三季度投融资规模达246.99亿元,居全国之首,全国占比24.7%;未来产业热点领域,未来能源——氢能的2022年投融资以数量14笔、全国占比38.39%领先。

·《报告》指出,中长期私募股权、创投行业进入以科技创新驱动为主的新常态,投资机构将更加关注前沿科学、未来产业领域,如大模型、脑机接口等前沿领域。

12月7日,《2023年上海市私募股权创投行业发展报告》(下称《报告》)在“第十六届外滩金融·上海国际股权投资论坛”上发布。

《报告》在有关部门指导关心下,由上海市国际股权投资基金协会与德勤中国、投中信息、金浦投资、德同资本、君和资本、上海自贸区基金联合发布,火山石投资、领中资本等专业机构支持,共同研究撰写。

《报告》指出,私募股权、创投基金投向上海市“三大先导”产业的投融资规模领先全国,在医疗器械、氢能领域也表现突出,商业航天和新材料领域的投融资具有较大发展空间。《报告》着重分析研究了包括半导体、人工智能、生物医药、航空航天、新型储能、氢能、医疗器械、新材料在内的8个细分重点行业的投资情况,并对2024年PE/VC行业发展趋势进行了展望。

具体而言,半导体行业在2022-2023前三季度投融资规模达到586亿元,全国占比25.8%,其中2023年以来集中在半导体设备、零部件领域的投融资事件,完成融资超43例,位居全国高位;生物医药行业方面,上海市具有生物医药创新要素集聚的优势,获批的创新药居全国领先,吸引了众多医药投资机构的青睐,2022-2023三季度投融资规模达246.99亿元,居全国之首,全国占比24.7%;未来产业热点领域,未来能源——氢能的2022年投融资以数量14笔、全国占比38.39%领先。

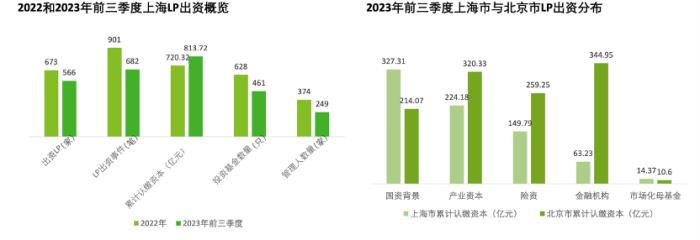

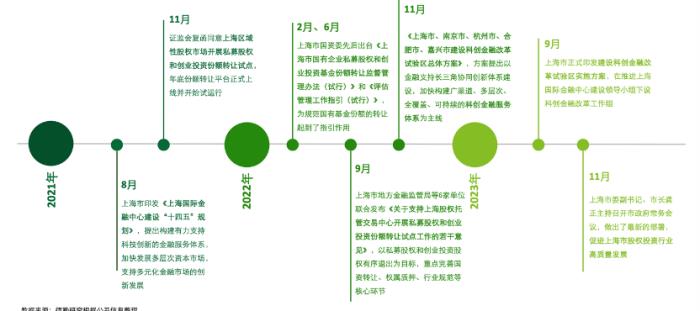

《报告》指出,上海母基金、引导基金发展处于领先水平。截至2023年9月,北京市引导基金数量排在全国第一,上海位列第二。但是受益于四只国家级母基金落户上海、近年各类母基金加速在上海设立和有关政策的大力支持,上海市场化母基金的规模和数量均处全国第一。截至2023年9月,上海市场化母基金数量为16支,规模达到4598亿,北京排名次席,为2000亿元。上海也是2023年前三季度新增市场化母基金数量和规模最大的城市,总规模达到115亿元。上海也积极探索私募股权基金份额转让的市场建设,并获批成立了全国第二家股权托管交易平台。

投资方面,基于CVSource投中数据统计,2022到2023年三季度,上海市私募股权、创投基金在基金投资数量和投资规模上,新一代信息技术、医疗健康和传统制造的投资数量和规模分列前三。A轮和B轮合计贡献了六成的投资事件和四成的投资额,上市及以后轮次的投资交易萎缩明显。

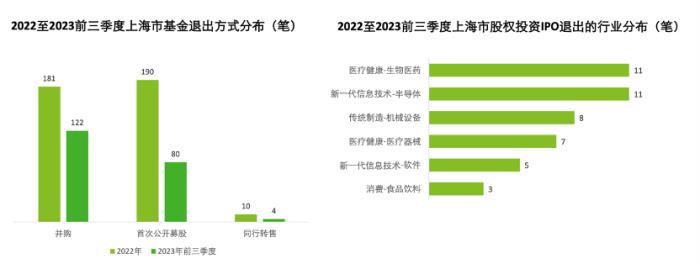

退出方面,上海市私募股权、创投行业首次公开募股和并购是基金退出的主要方式。从退出行业看,分布明显不均,新一代信息技术和医疗健康业分别占比37%和34%,远高于其他行业。2022至2023年前三季度,上海市获投企业IPO以医疗健康和新一代信息技术的退出市场最为活跃,分别占比29%和26%,其中的细分赛道生物医药、半导体行业IPO数量最多。

对于2024年私募股权、创投行业发展展望,《报告》指出中长期私募股权、创投行业进入以科技创新驱动为主的新常态,投资机构将更加关注前沿科学、未来产业领域,如大模型、脑机接口等前沿领域。在募资、投资端、管理端、退出端有如下趋势:

在募资端:随着GP(General Partners,一般合伙人的权利是管理基金并享有管理费和少部分基金收益)盲池基金募资遇到挑战、LP(Limited Partners,有限合伙人的权利是享有大部分收益,但对基金一般没有管理权)更关注底层资产的同时流动性需求增加,明池基金、专项基金将受到更多关注。新兴市场外币LP将更活跃,美元LP出资中国意愿偏好趋弱。在募资过程中,具备技术专业背景的管理人的头部效应突显。专项基金认缴要求低、确定性高、底层资产明晰,将吸引更多LP参与投资。

在投资端:投资机构将持续关注前沿科学、未来产业领域。政府将持续出台相关措施鼓励创投行业投早、投小、投硬科技,如注册制改革的深化、天使引导基金的设立。

在管理端:投资机构全生命周期管理能力将成为核心竞争力,这也使得投资机构更倾向于提升投资团队专业化特别是科技知识水平、提高对科技项目理解能力和前瞻性预见能力,增强投后管理能力和赋能水平,深化行业洞察和增强资源整合成为了投资机构的首要任务。同时,股权投资行业将积极摸索中国特色ESG之路。

在退出端:股权投资市场中的退出难问题已成为一项普遍挑战,市场期待多层次资本市场和多元化退出机遇。私募股权投资二级市场持续摸索中国式解决方案。

据上海市地方金融监督管理局副局长葛平在论坛上透露,上海将着力解决股权投资领域的瓶颈问题,持续优化“募、投、管、退”全流程、各环节的政策。上海将着力培育和引入长线资金、耐心资本,促进社保基金、保险基金等加大投早、投小、投长的力度,支持CVC(企业风险投资)产业基金等围绕产业链核心环节开展投资,推动核心技术的研发突破和产业转化,发挥上海作为“一带一路”桥头堡和国际金融中心的龙头地位作用,更好链接主权基金、家族财富、跨国产业集团等境外资金。

- 免责声明

- 本文所包含的观点仅代表作者个人看法,不代表新火种的观点。在新火种上获取的所有信息均不应被视为投资建议。新火种对本文可能提及或链接的任何项目不表示认可。 交易和投资涉及高风险,读者在采取与本文内容相关的任何行动之前,请务必进行充分的尽职调查。最终的决策应该基于您自己的独立判断。新火种不对因依赖本文观点而产生的任何金钱损失负任何责任。

热门文章

新火种

2023-12-17

新火种

2023-12-17