人形机器人大报告总起篇:机器智元

【本期看点】大缓和时代一去不返,老龄化、逆全球化、高通胀与高利率将成为投资者不得不面临的困境,而机器人作为AI+制造的最佳载体,可能会成为未来破局的关键。中国作为全球制造业核心,深度参与其中已是必然,2024年很可能就是机器智元。投资者可以把握其中的主题投资机遇。

摘要

1“大缓和”时代一去不复返,破局之路今何在

2020年以来,宏观环境发生了很大变化:一方面通胀的大幅波动让美国重返类似1970的高通胀时代。而以俄乌和巴以冲突为代表的地缘政治事件频发也使得逆全球化的阴影进一步加深;与此同时,在西方世界内部制造业工人的罢工也是家常便饭,供应链在上述因素的扰动下变得很脆弱。另一方面,全球化红利对于中国白领阶层的扩容已经临近顶峰,但同时劳动力供给端的白领化趋势也使得劳动力市场出现供需错配,蓝领人群的结构供给不足同样构成短板。似乎1980s以来的“大缓和时代”已经一去不复返,逆全球化、高通胀、高利率、低增长可能成为投资者未来不得不面对的宏观趋势。也正是在上述背景下,人工智能成为了人类寻求技术进步来破局的希望。尽管产业发展任重道远,但是对于美好未来的期待却是市场的天性,主题投资的条件已经成熟。但我们将目光聚焦于真正需要人工智能解决的短板应用之处,这才是更大的投资机会所在。

2停滞世界的“终结者”:从1970s的信息技术萌芽到当下的机器人纪元

1970s的大滞胀曾让主要发达经济体都认识到产业结构转型的重要性,而恰逢当时信息技术革命的萌芽,经历了10年的发展,配合全球化带来东欧的劳动力,终于在1980s带领美国经济走出了“滞”,也最终保障了沃尔克战胜“胀”的成果。当下,滞胀“魅影”重现。1970s的滞胀或许是全球化黎明前夜的黑暗,大宗商品禁运、粮食危机更多是一种临时冲击,而劳动力供给全球整体充裕,罢工问题更多可以通过政策调整和1980s后寻找更廉价的劳动力解决。但这一轮资源品的供给收缩在能源转型的长期背景下难以快速逆转,逆全球化也才刚揭开序幕,都将进一步阻碍资源的空间配置效率。同时老龄化已成为大多数制造业大国和资源国不得不面临的问题,这就导致劳动力的议价能力和工资刚性上升,最终可能会形成工资-通胀预期倒逼商品价格上行-继续涨工资的循环。而要想打破这个循环,向资本密集型的自动化、智能化产业转型是更有可能的路径。实证研究也表明:如果考虑到1993-2007年美国不同地区之间的贸易,则每千名工人中增加一个机器人,会使就业人口同比减少0.34%,工资水平下降0.5%。实际上全球制造业大国已经有所行动,尤其是对于中国而言,高端制造业的进一步升级也是紧迫而必要的。

3逆全球化下更珍贵的直接与间接的军事资源

从国家安全战略的角度来看,机器人在国防/军队方面的替代需求可能也大量存在。一方面,虽然武器的精准度在提升,但战场上武器弹药的命中率却不断在下降:在一战中击败一名敌军所需轻武器弹药数为 7000 ,而到了伊拉克战争已经高达 250000 。而从重型炮弹数来看,俄乌冲突中击中一名敌军的炮弹数也已经是二战时期的 倍。生命珍贵程度的不断上升导致战争中所使用的炮弹数越来越多,这使得各国有动力引入机器人来替代。另一方面,在逆全球化的背景下,美国在全球外派驻军正在减少,可能会使得被驻军国家有增加军队力量的需求,这将挤占当地的劳动力人口,从而间接增加劳动生产力的紧张程度,这也将促使各国用机器人来替代劳动力。

4人形机器人时代已经悄然临近,产业链将更大更宽

从机器人的用途分类上看,可以分为3大类、17小类:工业机器人(多应用在制造业领域)、服务机器人(农业、矿业、建筑等领域)、特种机器人(勘探、安防等领域)。从形态上可以简单地分为人形、非人形机器人,目前应用更多的是以工业机器人(如机械臂等)为代表的非人形机器人,而人形机器人由于构造复杂、造价昂贵,渗透率还比较低,但这也预示着未来巨大的市场空间。同时,由于人形机器人所需要的硬件数量和精度要求都要远高于普通工业机器人,这也意味着人形机器人更长、更广泛的产业链,能创造的产业链价值更大。具体而言:上游主要包括减速器、伺服系统、控制系统以及感知系统的零部件制造,中游包括本体设计、制造与测试,而下游则拓宽了应用领域,可以完成更好的交互任务等。

5负责生产、拱卫安全或许才是人工智能更有效的应用

在逆全球化时代,负责生产和安全是更加重要和紧缺的任务,士兵、工匠、农夫、矿工可能是智能化真正需要拓展的方向。而实际上,我国的优势恰恰就在制造领域:无论是高技术产品出口占比、制造强国发展指数还是产业链韧性指数,都指示我们在制造方面全球前二的地位。具体到机器人产业链,以减速器和伺服系统为代表的产业链国产化率也一直在提升,虽然占比绝对值仍较低,但也意味着未来替代空间巨大。AI+制造业面临的政策和监管风险更低,同时也有利于经济结构的转型。文中给出了民生研究的“机器人”相关标的清单,供投资者参考。

风险提示:机器人产业链的国产替代进程不及预期;机器人渗透率低于预期。

报告正文

2020年以来,全球宏观环境发生了巨变:通胀的大幅波动似乎让美国重返1970s的大滞胀;对于国内而言,经济结构转型带来了增长压力,劳动力供给也逐渐白领化,削弱了生产能力。除此以外,2022年的俄乌冲突、2023年的巴以冲突等地缘政治事件、美国及欧洲的工人罢工事件都给资源供给和制造业生产造成了很大的扰动。老龄化趋势也成为了大多数制造业大国的问题。似乎1980s以来的“大缓和时代”已经一去不复返,逆全球化、高通胀、高利率、低增长可能成为投资者未来不得不面对的宏观趋势。尽管如此,纵观人类技术的发展历史,重要的技术突破大多是“被逼的”:无论是古老的钻木取火还是近代1970s萌芽的信息技术革命。当下的资本市场似乎也找寻到了未来可能的解决方案:机器人。因此本文将从解决通胀、中国制造优势的视角去探究未来机器人主题投资的机遇。

1、通胀倒逼下的技术进步:从1970s信息技术萌芽到当下的机器人纪元

1970s开始萌芽的信息技术是美国在1980s走出“大滞胀”、走向“大缓和”的重要催化因素之一。1970s居高不下的通胀让主要发达经济体都认识到产业结构转型的重要性,降低对于能源的依赖、转移重工业产业成为大多数国家的选择。而恰逢当时信息技术革命的萌芽,配合全球化带来充裕的劳动力供给,其不仅带领美国经济走出了“滞”,也最终保障了沃尔克战胜“胀”的成果。学术界的研究(Willis(2002)[1]、Kahn(2002)[2])也认为经济结构的转变、信息技术的运用改变了生产商的库存行为,降低了经济周期所带来的波动性,从而成为美国经济走向“大缓和”的重要因素。但需要注意的是,从1970s信息技术产业萌芽再到1980s逐步发展、1990s走向巅峰,也用了将近30年的时间。

[1] Willis, Jonathan L. Implications of structural changes in the US economy for pricing behavior and inflation dynamics. Economic Review-Federal Reserve Bank of Kansas City 88.1 (2002): 5-28.

[2] Kahn, James A., Margaret Mary McConnell, and Gabriel Perez-Quiros. On the Causes of the Increased Stability of the US Economy. Economic Policy Review 8.1 (2002).

当下,当通胀再次成为长期问题,滞胀“魅影”重现。尽管IMF对于未来美国经济的预测是通胀回落至2%附近且经济增长开始缓慢抬升,这种情形可能也是美联储乐于见到的,但实际上从消费者的通胀预期来看仍存在反复:在美国通胀出现二次反弹之后,美国短期与长期的通胀预期反而出现大幅反弹。

这一轮通胀与1970s最大的不同之处在于:1970s的供应冲击只是暂时的,但这一轮资源品的供给收缩却是在能源转型的长期背景下自发进行的[3];与此同时1970s全球劳动力市场相对宽裕,但当下老龄化已经成为大多数制造业大国和资源国不得不面临的问题:

(1)以中美德法日韩为代表的全球主要制造业出口大国,其人口老龄化程度处于不断上升趋势,绝对比例也已经远远高于1970s的水平。

[3] 详见我们此前发 布的专题报告《能源转型:共生、对立与时空错配》。

从劳动力成本来看,过去10年中美的制造业劳动力工资增速跑赢了通胀,尤其是中国,而这种趋势未来可能会继续加强,因为从劳动力供给结构上看,高学历、白领化成为主要趋势,加剧了劳动力供需的不平衡:蓝领工资低但供给短缺,白领工资高但供给相对过剩。未来劳动力整体短缺与结构失衡将共同成为制造业工人工资继续上行的潜在驱动力,最终可能成为通胀的原因。

(2)从主要的矿资源生产国[4]的人口结构来看,除了几内亚和印度尼西亚,其他主要矿产国人口结构也已达到老龄化的标准,尤其是澳大利亚、智利和阿根廷;而从劳动力增长来看,1980年之后主要矿产国的劳动力增速就开始见顶回落,2022年已经接近于0增长。

[4] USGS 发布的《 MINERAL COMMODITY SUMMARIES 2023 》报告,依据产量来筛选出主要的铜 铁矿以及粗钢生产国。

而历史上资源国的劳动力工资增长往往都滞后于相应的资源价格上涨,随着老龄化和劳动力增长停滞成为问题,未来这种关系反而可能逆转:即劳动力成本的上升倒逼这些矿产国不得不提高商品价格来应对。

所以无论是在资源领域还是制造环节,老龄化都将推升劳动力成本上升,最终可能会形成老龄化加剧-劳动力紧缺加剧-工资上涨-商品价格上涨-通胀预期上行带来工资进一步上涨-商品价格继续上涨的循环。而要想打破这个循环,要么增加劳动力供给,要么向资本密集型的自动化、智能化产业转型。显然相比于不断下降的生育率而言,后者可能是更可行的方案,而机器人便是其中一种替代方案:比如可以让机器人参与到矿资源的开采(智慧矿山)和制造业生产中。而实际上,早在20世纪初,经济学家凯恩斯就曾预言未来人类终会面临“技术性失业”(technological unemployment):即因为我们发现降低劳动力需求方法的速度超过了发现劳动力新用途的速度而引发的失业现象[5]。

[5] John Maynard Keynes, Economic Possibilities for our Grandchildren (1930), in Essays in Persuasion (New York: Harcourt Brace, 1932), 358-373.

目前来看,全球主要的制造业大国早已有所行动:2014年之后中美德法日韩的机器人安装量占全球的比例触底反弹,2022年重新达到了80%;从行业上看,全球机器人安装主要集中于电子电器、汽车以及金属机械领域。

从理论上,机器人对于劳动力需求和工资的影响存在三种效应:负向的替代效应、正向的生产力效应以及就业创造效应[6]。其中替代效应即是指当机器人相对于人工有明显的比较优势时,此时机器人替代人工就会带来生产效率的提升和劳动力成本的下降,降低劳动力需求。根据Daron and Pascual(2017)在《Robots and Jobs: Evidence from US Labor Markets》一文中的实证数据显示:1993-2007年美国不同地区对于机器人的应用程度与当地的就业人口和劳动力时薪工资之间存在明显的负相关性,其中之一的场景是如果考虑到地区之间的贸易,则每千名工人中增加一个机器人,会使就业人口同比减少0.34%,工资水平下降0.5%。

[6] 王永钦、董 雯,《机器人的兴起如何影响中国劳动力市场?——来自制造业上市公司的数据》,《经济研究》 2020 期。

还有一个有意思的视角是,从国家安全战略的角度来看,机器人在国防/军队方面的替代需求可能也大量存在。我们发现虽然武器的精准度在提升,但武器的命中率却没有提升:造成弹药“浪费”的核心原因在于正是由于武器精准度上升,为了避免真正伤亡出现,宁可用更多的火力去压制敌方而牺牲击中率,也不愿意让士兵们冒险进攻。所以作战阵型的分散化和压制火力的必要性导致了看似弹药的击杀率下降,实则以较少伤亡获得战争胜利比“浪费”弹药重要得多。这一点在2022年发生的俄乌冲突和2023年的巴以冲突也体现得淋漓尽致,在这两次冲突中双方均大面积地使用炮弹轰炸战术,而近距离交战和轻武器弹药的使用却很少出现。

如果未来能够上战场的士兵被机器人所替代,正如无人侦察机、无人潜艇的出现一样,那么战争造成的人命伤亡可能会大幅下降。正如美国在其《21世纪战略技术》报告中提出的一样:“如果说20世纪的核心武器是坦克,那么21世纪的核心武器可能就是无人系统。”此外,在地缘政治冲突不断的背景下,美国在以中东为代表的地区的驻军减少反而增加了当地军事的压力,有可能因此挤出劳动力市场的年轻势力,进一步加剧劳动力的短缺。

所以无论是从经济角度(缓解老龄化带来的通胀问题)还是政治角度(打造无人化的军事力量)来看,机器人的意义都十分重大。

2、机器人分类与产业链梳理:人形机器人时代开启

从机器人的用途分类上看,根据我国《“十四五”机器人产业发展规划》,可以分为3大类、17小类:工业机器人(多应用在制造业领域)、服务机器人(应用在农业、矿业、建筑和其他服务业领域)、特种机器人(勘探、安防、危险环境和卫生防疫领域)。

从形态上看,可以简单地分为人形机器人和非人形机器人(如机械臂、无人搬运车等),目前应用更多的是以工业机器人为代表的非人形机器人,构造更为简单,能够代替人工完成不同场景下的单一且重复的自动化操作,而人形机器人由于构造复杂、造价昂贵,渗透率还比较低,但这也预示着未来巨大的市场空间。

从产业链的角度来看,无论是以工业机器人为代表的非人形机器人还是人形机器人,上游的核心零部件中均包括了减速器、控制系统和伺服系统,差异在于人形机器人多了感知系统部分;中游的本体制造人形机器人会相对更复杂一些;下游非人形机器人的兼容性更强,可以与其他配套设施进行系统集成,而人形机器人是一个独立的完整体。所以相较于非人形机器人,制造一个人形机器人的成本虽然更高,但其实这也意味着更长、更广泛的产业链,能够创造的产业链价值更大。

下面我们分别从减速器、伺服系统、控制系统、感知系统以及系统集成五个方面进行梳理:

(1)减速器是机器人零部件中成本占比最高的一项,它的作用在于利用齿轮来降低电机的转速、增加力矩,从而使得原机动力能够更为平滑地输出。一般而言,机器人的关节越多则所需要的减速器越多,因此人形机器人的减速器是最多的。减速器的种类有很多,而用于机器人的一般是精密减速器,包括RV减速器和谐波减速器,其中RV减速器更适合机器人重负载的部位(比如底座、大臂等),而谐波减速器则更适合轻负载的机器人手臂与腕部,因此人形机器人会更多地使用谐波减速器。

(2)“伺服”一词源于希腊语“奴隶”,意思是“伺候”和“服从”,所以机器人的伺服系统是指经由闭环控制方式达到对机器人的位置、速度和加速度的控制。伺服系统的核心构成是伺服驱动器、伺服电机以及指令输入,其中伺服驱动器和电机的成本占比就已经达到77%。2020-2021年我国通用伺服系统市场规模增长明显,2022年有所放缓,后续有望随着机器人渗透率进一步提升而重回高增长。

(3)机器人的控制器相当于人类的大脑,主要负责对机器人的运动轨迹进行规划,从而给各个部位下达相应的动作指令。从构成上看,控制器主要包括两部分:控制柜和示教器,其中控制柜的核心是PLC控制模块(可编程的逻辑控制模块,CPU和存储器是其核心),而示教器则是人机交互的通道,即通过示教器将人类想要完成的任务通过编程导入PLC控制模块。

(4)感知系统的纳入是人形机器人相较于传统工业机器人(机械臂)智能化程度升级的象征,因为这意味着机器人与外界的交互程度变深,这也是AI赋能机器人的体现。未来机器人的应用场景也会因此而不断扩展,不再仅仅是TO B端的高端制造,TO C端的蓝海市场也将被打开。具体而言,人形机器人主要包括五大感知传感器:力/力矩传感器、IMU(惯性传感器)、视觉传感器、高精度触觉传感器以及编码器。根据Mordor Intelligence的预测,未来5年机器人传感器的市场规模CAGR=8.48%。

(5)系统集成是指为了让机器人适应不同的工作环境而进行的专业设计、装配等一系列解决方案。因为机器人本体是单纯的单机系统,属于标准品,要适应不同场景的工作还需要很多配套设施与系统,因此就有机器人系统集成方案解决商负责相关软件系统的开发和集成。系统集成主要应用在工业机器人与协作机器人。

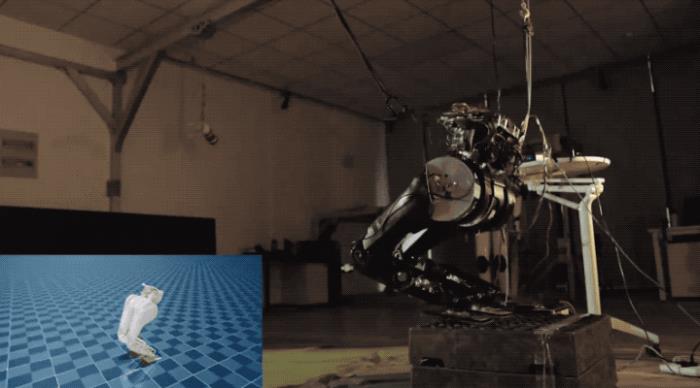

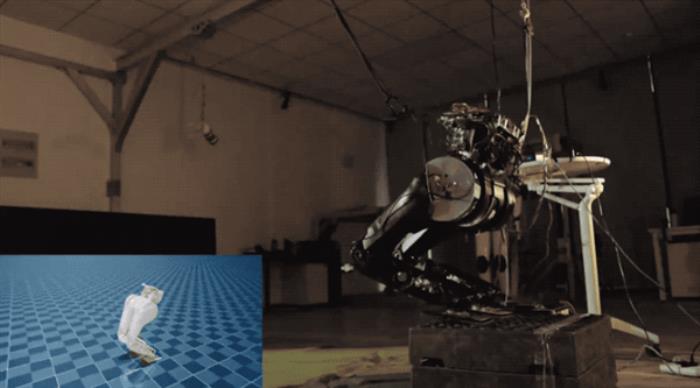

从机器人的发展历史来看,过去人们更注重的是工业生产领域、非人形的机器人设计与生产:早在1959年第一台工业机械臂(Unimate)便被通用汽车安装在工厂中工作了。而人形机器人由于其成本高昂和量产难度高,因此一直并未大量推广,比如:虽然早在1495年达芬奇设计的“机器武士”虽然能够实现坐、站立和挥动胳膊等动作,但也并未量产;到了近代,2000年日本的人形机器人ASIMO(阿西莫夫)是当之无愧的机器人“巨星”,但一直用作娱乐和社交,也没能实现量产。直到2022年特斯拉Optimus机器人的出世才让大家意识到人形机器人量产的可能性在大幅上升。人形机器人的时代可能已经开启,随之而来的可能是上述产业链环节的第二增长极,就像新能源车之于燃油车一般。

3、“AI”中国:优势恰恰在于制造环节

人工智能未来的应用主要可以分为两种:一种是与制造业结合,以前文提到的机器人为代表,AI赋能机器人成为未来解决通胀与军备竞争的核心力量;另一种是与服务业相结合,以在游戏、娱乐领域的应用为代表。前者更注重实物与制造,而后者更注重虚拟与感官体验。当下市场投资者也在各自基于上述两种应用路径进行交易:2023年10月底以来机器人与网络游戏指数一起大幅反弹。

在逆全球化时代,负责生产和安全是更加重要和紧缺的任务,士兵、工匠、农夫、矿工可能是智能化真正需要拓展的方向。实际上,我国的优势恰恰在于制造领域:2005年以来我国高技术产品出口额占比稳定在30%附近,而美国已经不足2%;从制造强国发展指数上看我国与美国的差距也在不断缩小。

除此以外,根据《人才、创新与产业链韧性报告(2023)》,我国的产业链韧性在全球排名第二,仅次于美国,主要原因在于“中国拥有全球最大的市场与最全的产业链门类和产能,以及近些年大力支持产业高质量发展,通过补全短板产业链、升级传统产业链、建立新兴产业链,增强了产业发展的稳定性和竞争力。”

具体到机器人产业链本身来看,国内无论是减速器、伺服系统、控制器还是传感器领域,也早已开始了国产化的进程,但市场份额占比仍相对较低,未来仍有很大的替代空间:

(1)谐波减速器。从谐波减速器的市场格局来看,哈默纳科一家的全球市场份额就已经高达82%,远远超过第二名的绿的谐波,但对于国内谐波减速器市场而言,正在国产替代的进程中:2021年相较于2020年国产品牌的市占率提升,而日本品牌的市占率明显下降。

(2)伺服系统。从伺服系统的国产化率来看,自2019年以来不断提升,2022年已经达到30%以上;从公司维度来看,2022年前三季度我国汇川技术的国内市占率排名第一,遥遥领先西门子、松下等外企。

(3)控制器。国内控制器的市场份额仍以海外厂商为主,广州启帆和广州数控的市占率合计不足5%,国产化率仍有待进一步提高。

(4)传感器。智能传感器的国产化率不断提升,从2016年的13%提升至2020年的31%,但国内智能传感器的生产商依旧处于小而散的格局,集中度有待进一步提升。同时以MEMS传感器为代表的高端传感器模组仍为国外厂商所垄断,供应链安全暂时无法完全保障,未来急需国产化替代。

AI+制造业面临的政策和监管风险更低,同时也有利于经济结构的转型。所以未来机器人领域的国产替代与出口将会形成一股新的产业趋势力量。根据民生证券研究院行业研究,我们整理形成人形机器人产业链上相关的上市公司标的名单,供投资者参考。

4、风险提示

1)机器人产业链的国产替代进程不及预期。文中的核心假设之一便是国内依托制造业的产业链优势进行机器人制造的国产替代化,如果由于技术、产能等原因不能实现,则基本面的逻辑就不成立。

2)机器人渗透率低于预期。如果机器人并不如市场定价所预期的那样大幅渗透和推广,那么也难以带来产业链相关公司的增长。

- 免责声明

- 本文所包含的观点仅代表作者个人看法,不代表新火种的观点。在新火种上获取的所有信息均不应被视为投资建议。新火种对本文可能提及或链接的任何项目不表示认可。 交易和投资涉及高风险,读者在采取与本文内容相关的任何行动之前,请务必进行充分的尽职调查。最终的决策应该基于您自己的独立判断。新火种不对因依赖本文观点而产生的任何金钱损失负任何责任。

新火种

2024-01-04

新火种

2024-01-04