持续暴涨的英伟达和AMD,有泡沫吗?

随着美股四季度财报季落幕,半导体科技巨头渡过了普涨阶段后,开始了分化。其中既有英伟达、AMD和台积电这样股价继续大涨的,也有英特尔、苹果这种股价开始下滑的。当科技公司开始进入分化阶段,beta不一定能带来上涨,那就更聚焦于alpha。从行业及公司的经营状况入手,观察当前变化:1)行业面:智能手机和PC行业均有回暖的迹象,但都不如数据中心及AI的暴力拉货;2)公司面:英伟达的经营数据及库存情况,都远远好于其他公司;AMD、高通和美光各项数据也都在转好,主要受益于行业回暖的带动;由于当前数据中心及AI方向需求最旺,而英伟达和AMD也是近期涨幅最好的巨头。那么两家公司当前的股价有泡沫吗?

英伟达:结合数据中心及大厂的资本开支情况,海豚君预期公司至2025年(自然年)的利润增长至xx亿+,当前股价对应xx倍PE左右;

AMD:结合公司在数据中心中GPU和CPU的份额情况,海豚君预期公司至2025年(自然年)的经营性利润增长至xx亿左右,当前股价对应xx倍PE左右。

涉及到关于英伟达、AMD具体估值方面的内容,可点击左下方“阅读原文”,下载长桥App后搜索“海豚投研”,找到同名文章,即可免费畅读全部完整内容。

以下是详细分析

一、电子终端行业情况:手机和PC,均在回暖

智能手机和个人电脑都是半导体最大的下游市场,两终端行业出货量表现都呈现出回暖的状态。具体分别来看:

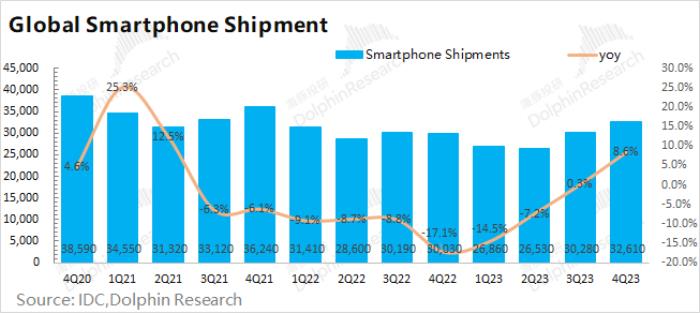

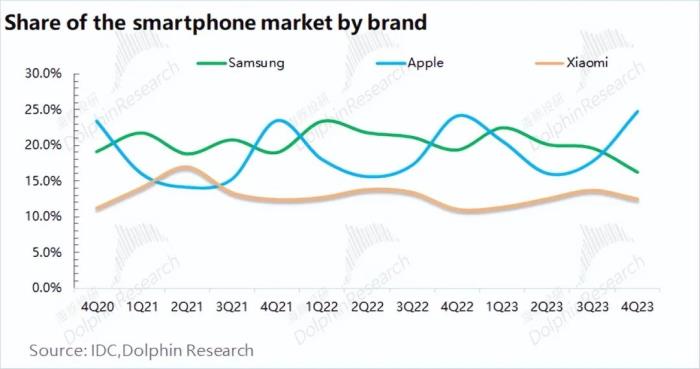

1)智能手机市场

2023年第四季度全球智能手机出货量同比增长8.6%,季度出货回到3亿台以上。从2021年下半年以来的需求回落,直接影响了市场出货量及相关的半导体行业。而随着库存去化,出货量也迎来了回暖的表现。从全球前三大品牌的表现看,三星在全球的份额呈现下滑的趋势,而苹果和小米的份额整体相对平稳。虽然苹果在中国区受到竞争的影响,但其他新兴地区的出货有所补充。

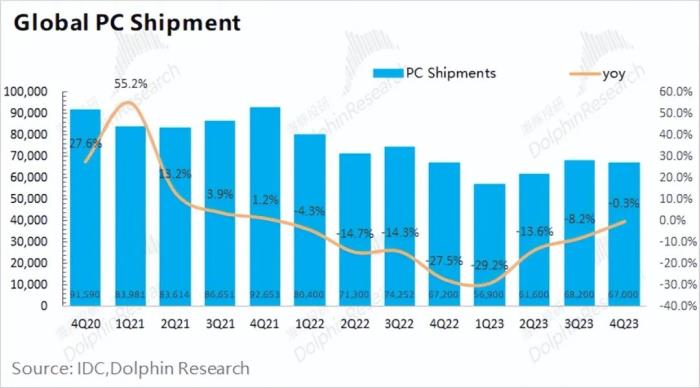

2)PC行业市场

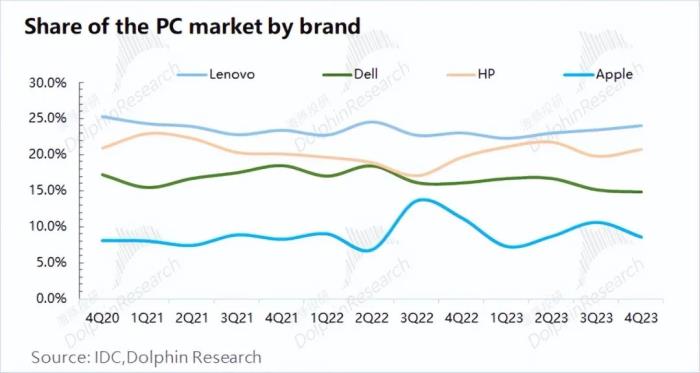

和智能手机类似的是,PC行业也止住了下滑。2023年第四季度全球PC出货量6700万台,同比基本持平。供需关系的改善,带动PC行业走出底部,季度出货量重回6500万台以上。各品牌来看,虽然有自研芯片的加持,但苹果的份额还不足10%,市场中仍以windows系统为主。戴尔的份额有所下滑,而惠普和联想在PC市场中份额略有上升。

二、从科技龙头各公司数据看:还是AI最热

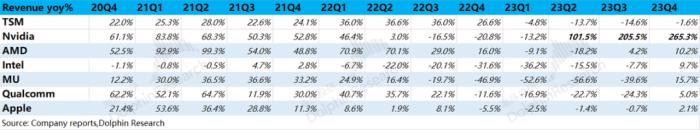

看完终端行业变化后,再来看各科技龙头的公司的情况。从经营和存货两方面来看,判断当前各公司所处的阶段:①收入增速:英伟达>美光>AMD>英特尔>高通>苹果>台积电;②毛利率:英伟达>高通>台积电>AMD>苹果>英特尔>美光;③存货周转情况:苹果>英伟达>台积电>高通>AMD>英特尔>美光从三项指标来看,英伟达当前的经营状况最好,产品也供不应求。受智能手机、PC等下游的带动,各公司经营状况均在向好,但都不如数据中心及AI方向的炸裂表现。2.1经营情况1)营业收入半导体科技公司的营业收入,在本季度整体迎来了回升。

除台积电以外,各公司在本季度的营收都迎来了同比增长,这主要得益于各下游应用都有向好的迹象。虽然都有向好,但各公司幅度各有不同。英伟达一马当先,本季度收入同比增长翻倍以上。紧随其后的美光和AMD,也都有两位数的同比增长。其中,英伟达和AMD主要是由数据中心及AI需求的拉动,而美光展现出强周期属性,当前周期触底回暖,产品开始涨价。

2)毛利率从各公司的毛利率来看,也是整体趋好的迹象。台积电在3nm扩产的影响下,毛利率环比有所下滑。英伟达毛利率创出新高,受数据中心及AI出货的带动。其余各公司毛利率也都环比回升,主要是由于下游需求回升,带动行业面走出低谷。PC和手机行业相关公司的毛利率都有回升,而需求最为强劲的还是数据中心及AI方向,带动英伟达毛利率提升至75%以上。

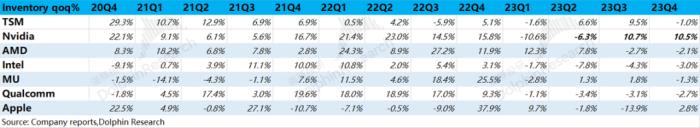

2.2存货情况

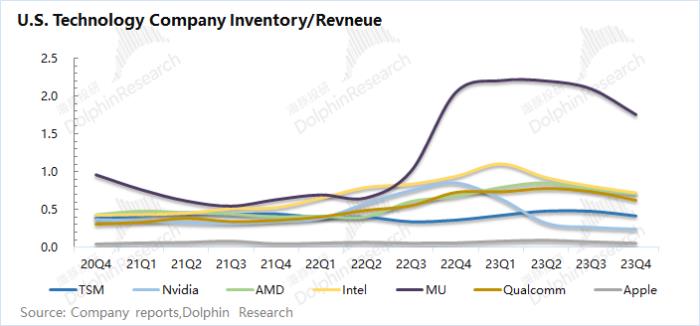

从产业链的角度来看,存货数据也是行业及公司是否走出低谷的重要指标。除英伟达和苹果以外,本季度其他公司的存货绝对值基本都是下降的,也符合整体行业中去化库存走出低谷的情况。苹果,是受自身新品周期和部分地区需求放缓的影响。英伟达的存货增加,相对于它自身的收入增长来看,已经转变成供不应求下的备货。

以存货/收入指标作为参考,看各公司当前的存货情况。随着从下游应用端需求的回暖,各公司的存货指标均有下滑。苹果的存货情况相对平稳,高周转下变化不大。另外,英伟达的存货占比已经下降至历史新低,这直接表明公司下游拉货爆单,供不应求。AMD、美光和高通的存货占比继续下降,但三家当前的存货仍处于相对偏高的位置。

三、数据中心及AI方向

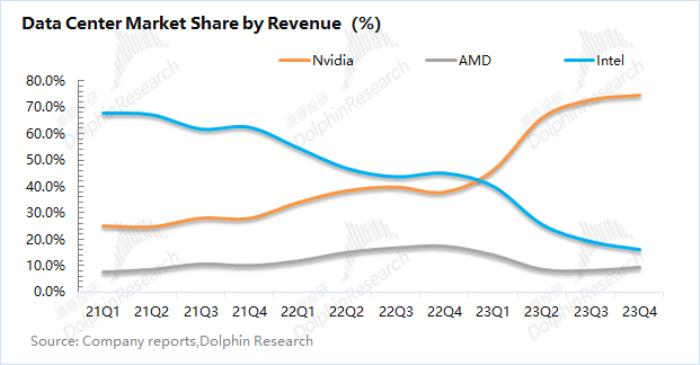

从行业及各公司的数据看,当前表现最好的是数据中心及AI 方向。在供给侧逻辑的驱动下,当前主要是对算力的追求。而现在最主要的算力芯片厂商就是英伟达、AMD和英特尔三家。结合三家公司的财报,我们将数据中心及AI相关的收入放到一起。在算力芯片市场中,英伟达的收入占比已经达到75%。英特尔下滑最为明显,当前收入占比已不足两成。

再从三家公司的产品入手,英伟达的产品主要围绕于GPU,英特尔的产品主要是CPU,而AMD则是CPU和GPU都有涉及。结合收入占比情况变化来看,数据中心及服务器此前以CPU的需求为主。

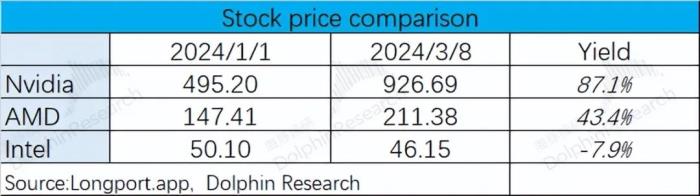

而随着AI需求带动下,数据中心及服务器对于GPU的需求大幅提升,这直接提升了英伟达的行业地位。在三家公司的收入占比中,英伟达大幅提升,AMD相对平稳,英特尔则大幅下滑。这也符合三家公司开年以来的股价涨幅情况:英伟达(87%)>AMD(43.4%)>英特尔(-7.9%)。随着CPU侧的弱化,股价下滑只留下英特尔独自承受。

在这又一波上涨之后,英伟达的市值冲破了2万亿,AMD的市值也创出了新高。持续上涨的股价,主要包含了市场对两家公司的预期。然而,这真的能支撑住两家公司的市值吗?下文涉及到关于英伟达和AMD具体估值方面的内容,可点击左下方“阅读原文”,下载长桥App后搜索“海豚投研”,即可免费畅读全部完整内容。<此处结束>

原文标题:持续暴涨的英伟达和AMD,有泡沫吗?

- 免责声明

- 本文所包含的观点仅代表作者个人看法,不代表新火种的观点。在新火种上获取的所有信息均不应被视为投资建议。新火种对本文可能提及或链接的任何项目不表示认可。 交易和投资涉及高风险,读者在采取与本文内容相关的任何行动之前,请务必进行充分的尽职调查。最终的决策应该基于您自己的独立判断。新火种不对因依赖本文观点而产生的任何金钱损失负任何责任。

热门文章

新火种

2024-03-13

新火种

2024-03-13