“亚太AI制药第一股”之战硝烟渐起,腾讯、红杉加持的晶泰科技启动港交所IPO

港交所或将迎来AI制药企业“同台竞技”的盛宴。

继今年6月末AI制药企业InSilico Medicine Cayman TopCo(下称“英矽智能”)递表港交所冲刺“亚太AI制药第一股”后,大陆企业也粉墨登场。

11月30日,AI制药企业QuantumPharm Inc.(下称“晶泰科技”)向港交所递交了IPO申请。

晶泰科技IPO的消息并不令市场意外。

早在2021年,就有传闻称晶泰科技或赴美上市,但此后始终没有新的进展。

此番晶泰科技也在招股书中对此做出了说明,并指出18C特专科技公司新规的出台是其选择改道港交所的原因。

“于2021年5月,我们考虑了于美国进行首次公开发售(拟进行美国上市)的可能性。在拟进行美国上市过程中,我们向美国证交会递交机密申请文件,供其审阅。我们的董事认为我们就证监会的问题提供满意的答覆并进行了审查,及与证监会或其他专业人士就拟进行美国上市并无分歧。鉴于上市规则第18C章所载上市制度,我们的董事决定暂停拟进行美国上市并寻求在香港(上市)。”晶泰科技解释称。

其中,18C特专科技上市标准主要针对新一代信息技术、半导体等行业。这也是晶泰科技与英矽智能在上市标准选择上最大的不同,后者以18A生物科技公司的标准申报港交所。

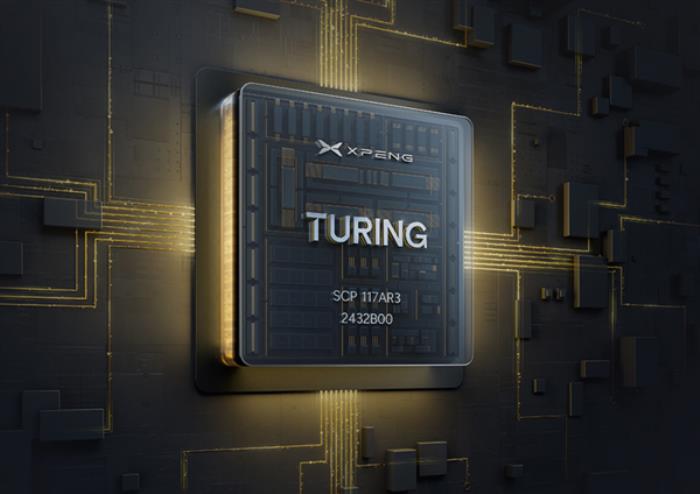

晶泰科技由此成为了第二家以18C申报港交所的企业。在此之前,只有车规级智能汽车计算SoC及基于SoC的解决方案供货商Black Sesame International Holding Limited(黑芝麻智能)采取该标准冲刺港交所。

深圳一位投行人士向信风(ID:TradeWind01)表示,晶泰科技的客户群体已经从从生物制药拓展至能源等其他领域,符合18C的要求。

“公司在2022年底推出了智能化自动解决方案,包括固态研发服务和自动化化学合成服务,客户群体也已经从生物技术和制药领域拓展到了生物材料、新型化学表面活性剂和催化剂、能源、自动化、农业技术和化妆品等领域。”该人士指出,“18C正式推出后对创新科技公司在香港上市是提供了很好的机会,公司也符合18C规则的要求。”

或因为选择了18C的上市标准,晶泰科技在业务结构的阐述上着重强调了自身的信息科技属性。

“我们是一个世界前沿的基于量子物理、以人工智能赋能和机器人驱动的创新型研发平台。我们採用基于量子物理的第一性原理计算、先进人工智能、高性能云计算以及可扩展及标准化的机器人自动化相结合的方式,为制药及材料科学(等产业的全球企业集团和创新公司提供药物及材料科学研发解决方案及服务。”晶泰科技称。

即便如此,但为制药企业提供药物发现及研究全过程的解决方案仍是晶泰科技的重要收入来源,2022年药物发现业务创收0.88亿元,占比达到65.7%。

在手订单方面,晶泰科技今年5月还与礼来签署了AI小分子新药发现合作,预付款及里程碑总收益可达2.5亿美元。

但整体业绩来看,晶泰科技报告期内仍处于亏损状态,2020年至2022年收入分别为0.36亿元、0.63亿元和1.33亿元,同期亏损额分别达到7.34亿元、21.37亿元和14.39亿元。

值得一提的是,晶泰科技的股东阵容颇为强大。腾讯、红杉资本、中国人寿旗下的国寿成达(上海)健康产业股权投资中心(有限合伙)等机构均是晶泰科技的重要股东。

- 免责声明

- 本文所包含的观点仅代表作者个人看法,不代表新火种的观点。在新火种上获取的所有信息均不应被视为投资建议。新火种对本文可能提及或链接的任何项目不表示认可。 交易和投资涉及高风险,读者在采取与本文内容相关的任何行动之前,请务必进行充分的尽职调查。最终的决策应该基于您自己的独立判断。新火种不对因依赖本文观点而产生的任何金钱损失负任何责任。

热门文章

郑敏芳

2023-12-05

郑敏芳

2023-12-05